Entenda

Problemas do sistema tributário

O sistema tributário brasileiro é complexo, burocrático e repleto de distorções

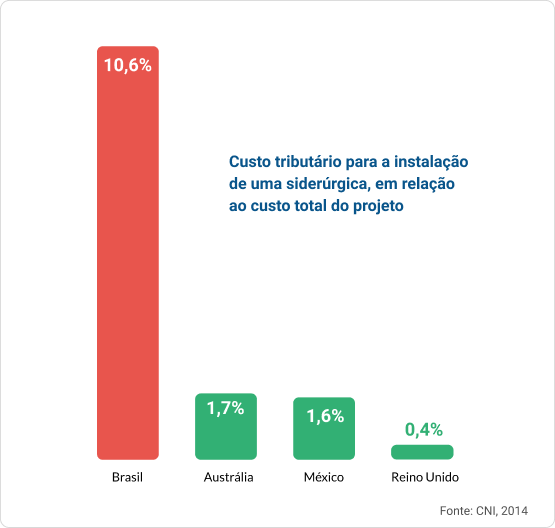

O sistema tributário eleva os custos das empresas, reduzindo nossa capacidade de competir com os produtos estrangeiros. Penaliza também os investimentos, traz insegurança jurídica e gera desentendimento entre os contribuintes e o Fisco, resultando em elevado contencioso.

Os defeitos do nosso sistema tributário prejudicam, sobretudo, a indústria, que enfrenta a concorrência externa e está sujeita a carga tributária mais elevada que os demais setores. Com uma participação de 20,9% na economia brasileira, a indústria é responsável por 33% da arrecadação de impostos federais e por 31,2% das contribuições à Previdência.

Ter um sistema tributário eficiente é fundamental para aumentar a competitividade das empresas e, assim, acelerar o ritmo de crescimento econômico do Brasil, gerando emprego e renda para a população.

Além disso, são os impostos que financiam os serviços públicos, como saúde, educação, segurança, além de outras despesas em bem-estar social.

Cumulatividade

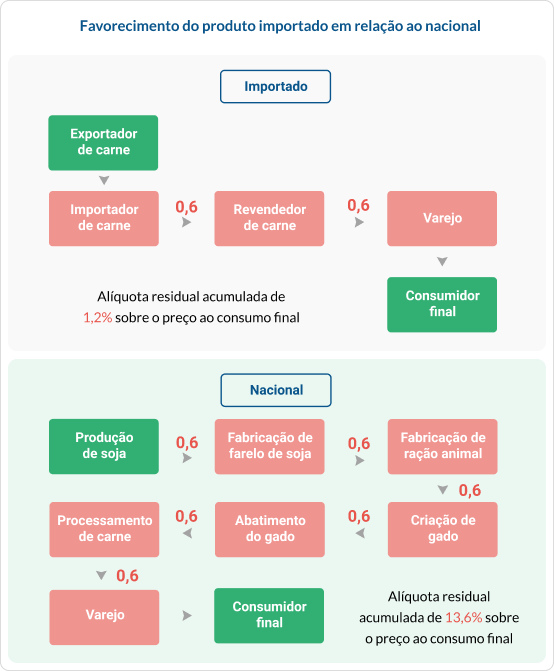

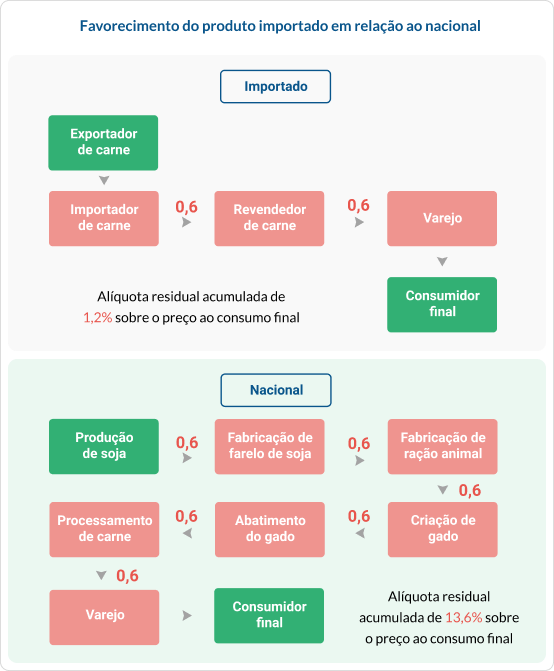

No Brasil, há tributos que são cumulativos e outros não plenamente recuperáveis.

Muitas vezes, não é possível abater, integralmente, o tributo pago nas etapas posteriores, por conta da existência de tributos parcialmente recuperáveis (ICMS, PIS/Cofins e IPI), baseados no “crédito físico”, e de tributos não recuperáveis (ISS), cumulativos por natureza.

A cumulatividade também prejudica a alocação dos recursos na nossa economia. Em muitos casos, a organização das cadeias produtivas segue critérios para minimizar o efeito da cumulatividade e não critérios para maximizar a eficiência.

Por exemplo, algumas empresas adotam uma estrutura mais verticalizada para amenizar os efeitos da cumulatividade, ainda que essa não seja a escolha mais eficiente, do ponto de vista econômico.

O nível de cumulatividade no Brasil está entre 8% e 10% do preço dos produtos para a maioria das atividades econômicas. Segundo a CNI, em 2015, 6,45% da carga tributária total gerada pelo atual sistema foram recolhidos por meio de incidências cumulativas.

Créditos tributários acumulados

Os créditos tributários acumulados resultam das restrições que as empresas têm para utilizar os créditos para compensar débitos junto ao Fisco.

A morosidade do Estado em realizar o ressarcimento dos saldos credores também é outro problema.

Essa questão afeta muitas empresas e representa custo financeiro para elas, que precisam dispor de outros recursos para pagamentos de fornecedores e mão de obra. Em certos casos, o acúmulo de créditos chega a ser lançado a prejuízo no balanço das empresas, materializando a perda. Esse quadro retira competitividade das empresas e limita a capacidade de crescimento do país.

Na prática, devemos considerar o acúmulo de créditos como uma autêntica tributação implícita, que eleva o custo tributário das empresas e, consequentemente, prejudica a competitividade dos nossos produtos, tanto na concorrência doméstica com os importados, como na disputada pelo consumidor estrangeiro na hora de exportar.

Complexidade e insegurança jurídica

Enquanto a maioria dos países tem apenas um tributo que incide sobre o consumo, no Brasil há pelo menos cinco.

No Brasil, incidem sobre consumo o ICMS, ISS, IPI, PIS/Pasep e Cofins, mas na maior parte dos outros países, somente o Imposto sobre o Valor Adicionado (IVA). Além disso, cada um dos 27 estados tem suas regras próprias de ICMS, e cada um dos 5.570 municípios tem regras particulares de ISS.

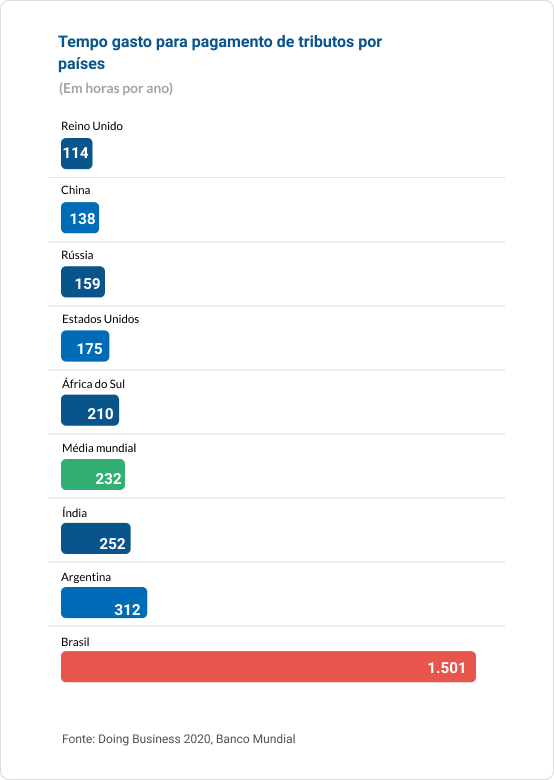

O grande número de tributos, os diferentes métodos de apuração, as incertezas associadas ao “crédito físico”, as constantes alterações de regras e a grande quantidade de exceções fazem com que o recolhimento e a fiscalização tributária sejam extremamente complexos e custosos, além de gerarem conflitos entre os contribuintes e o Fisco.

A pesquisa Doing Business, do Banco Mundial, mostra que o Brasil é o último colocado entre os países pesquisados no ranking de tempo gasto para pagamento de tributos.

Com relação aos reflexos da complexidade do sistema tributário sobre a insegurança jurídica, estudo recente do Insper aponta que, em 2019, as disputas tributárias representaram cerca de R$ 5 trilhões, o que equivale a 73% do PIB nacional.

Quanto mais complexo é o sistema tributário, maior é a insegurança jurídica, mais volumosas são as ações judiciais e menores são os investimentos.

Tributação na origem

A tributação parcial na origem provoca conflitos federativos.

No caso do Imposto sobre Circulação de Mercadorias e Serviços (ICMS), a cobrança do tributo é feita em parte no estado de origem e em parte no estado de destino da mercadoria ou serviço. Isso gera a guerra fiscal, em que os estados reduzem suas alíquotas para atrair as empresas. Essa situação gera insegurança jurídica e distorções na concorrência entre as empresas.

Cálculo por dentro

O cálculo por dentro faz com que a alíquota paga pelos consumidores seja maior do que a nominal.

Com o cálculo por dentro, o tributo faz parte da sua própria base de cálculo. A alíquota paga pelos consumidores é maior do que a que consta na legislação. Perde-se em transparência e a população não sabe o quanto paga.

Multiplicidade de alíquotas

Nos nossos tributos sobre consumo, há uma infinidade de alíquotas a depender do tipo de bem e serviço.

Em diversos casos, a diferença entre um produto e outro é pequena. Como cada um está sujeito a uma alíquota, a empresa tem maior dificuldade em escolher em qual alíquota enquadrar seu produto. Certas vezes, a dúvida é tanta, que vai parar na Justiça.

Além disso, a multiplicidade de alíquotas distorce o princípio da neutralidade do IVA (imposto sobre consumo adotado na maior parte dos países), que visa tributar todos os bens e serviços de forma homogênea, em proporção do seu valor adicionado.

Quando um produto tem, por exemplo, alíquota de 5% e outro de 10%, o princípio da neutralidade se perde, e a tributação passa a interferir no preço relativo dos bens e produtos, retirando eficiência da economia.

Substituição Tributária no ICMS

O uso indiscriminado da Substituição Tributária no ICMS traz resultados negativos para as empresas.

A Substituição Tributária no ICMS (ICMS/ST) foi criada para facilitar o controle da arrecadação em setores com produção concentrada e venda pulverizada, e por se dedicarem à produção de bens homogêneos, como combustível, cigarros e cerveja. Esse mecanismo visa a evitar a sonegação. Mas esse propósito original foi se perdendo, e os estados passaram a adotar o ICMS/ST para outros bens, mesmo que não respeitem aquelas características.

O uso indiscriminado do ICMS/ST traz resultados negativos para as empresas, porque, entre outras razões, elas antecipam o pagamento do tributo, aumentando suas despesas financeiras. É importante ressaltar que a aplicação do ICMS/ST nas empresas do Simples Nacional retira parte das vantagens do regime simplificado de tributação.

Calendário de recolhimento desfavorável

As empresas pagam os tributos bem antes de terem recebido pela venda que gerou o recolhimento.

Em média, uma empresa industrial espera 45 dias para receber por uma venda, sendo que muitas levam ainda mais tempo para receber. Contudo, o recolhimento do IPI e do PIS/Cofins, por exemplo, ocorre no dia 25 do mês subsequente ao da venda. O pagamento de tributos bem antes do recebimento pela venda provoca um desalinhamento no fluxo de caixa e eleva o custo financeiro das empresas.

Conformidade com as melhores práticas

O sistema brasileiro de tributação sobre consumo destoa completamente do padrão internacional.

Esse padrão é seguido por diversos países, desenvolvidos e em desenvolvimento. Por conta disso, as empresas estrangeiras muitas vezes têm dificuldade de entrar no mercado brasileiro, pois o que elas conhecem de tributação dos outros países não vale aqui. Isso exige grande esforço da parte delas para se adaptarem.